Банковские экосистемы: как управлять финансами легко и удобно с помощью одного приложения

Банковские экосистемы: все услуги в одном приложении

В современном финансовом мире наблюдается значительный сдвиг в сторону интеграции и инноваций, и одним из ключевых направлений этого развития являются банковские экосистемы. Эти сложные системы объединяют различные финансовые и нефинансовые услуги в одном удобном и доступном месте, меняя наше взаимодействие с финансами.

Определение и сущность банковских экосистем

Банковская экосистема можно определить как сеть организаций, созданных вокруг единой технологической платформы. Эти организации используют ее услуги для формирования предложений клиентам и доступа к ним. Здесь важно отметить, что в экосистемах участники как сотрудничают, так и конкурируют, порождая новые ценности и возможности. Это взаимодействие дает возможность создать уникальные предложения, которые не могут быть доступны в традиционной банковской модели.

Основные компоненты банковских экосистем

Единая цифровая платформа: На базе готовых решений строятся эффективные цифровые платформы, которые обеспечивают интеграцию различных сервисов и услуг. Клиенты могут обращаться к своим счетам, платежным услугам, кредитам и другим продуктам из одного окна, что экономит время и силы.

Клиентоориентированность: Современные банковские экосистемы акцентируют внимание на удовлетворении потребностей клиентов. Это достигается персонализированным подходом, основанным на использовании данных о поведении и предпочтениях пользователей. Например, система может предложить подходящие кредитные продукты, основываясь на истории транзакций клиента.

Формы партнерства: Экосистемы включают различные формы сотрудничества между участниками — от традиционных банков до стартапов и технологических компаний. Это сотрудничество создает синергию и позволяет предлагать более широкий спектр услуг, от финансовых до нефинансовых.

Преимущества банковских экосистем

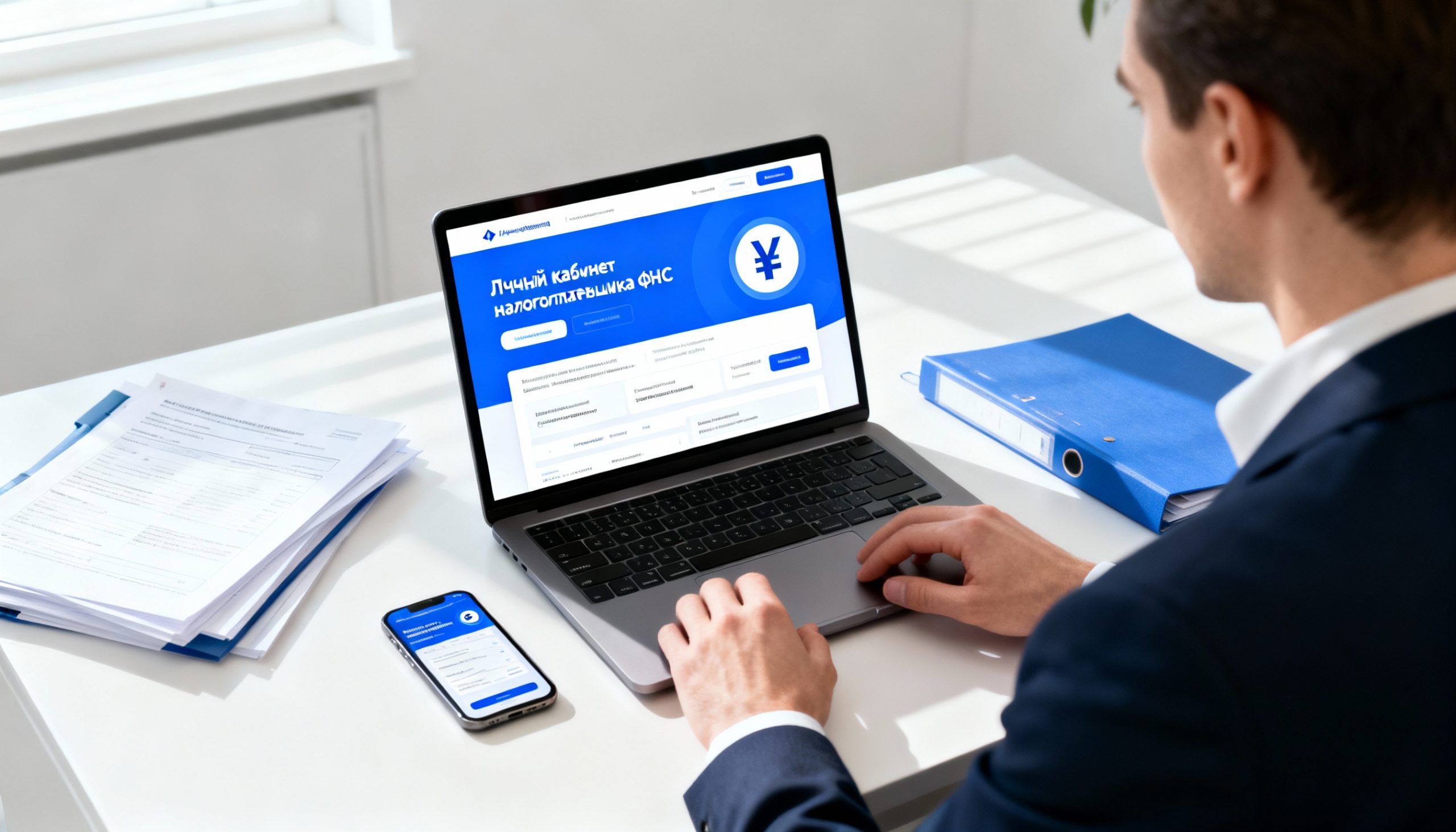

Удобство и доступность: Один из главных плюсов банковских экосистем — это возможность управления всеми финансовыми услугами через одно мобильное приложение. Потребители могут следить за всеми своими счетами, проверять данные и совершать операции без необходимости переноситься из одного приложения в другое. В Казахстане, например, находит отражение новая технология «Открытый банкинг», которая уже работает над интеграцией различных банковских услуг в одно приложение.

Упрощенный поиск и выбор услуг: Экосистемы упрощают процесс выбора необходимых услуг. Банк берет на себя задачу по оценке поставщиков и предлагает клиентам только те варианты, которые отвечают высоким стандартам качества. Это экономит время и нервы, поскольку клиентам не нужно изучать множество предложений и сравнивать их друг с другом.

Дополнительная финансовая выгода: Многие банки в рамках экосистем предлагают уникальные бонусы и специальные предложения для своих клиентов. Это может быть как кэшбэк, так и доступ к эксклюзивным продуктам и услугам. Такие инициативы усиливают желание клиентов использовать экосистему и увеличивают их лояльность.

Регулирование банковских экосистем

Регулирование банковских экосистем — критичный аспект их развития и функционирования. В России Банк России, Минэкономразвития и Федеральная антимонопольная служба внедряют механизмы, направленные на стимуляцию развития этих систем и защиту интересов всех участников. Применение "мягких" инструментов регулирования, таких как регулятивная "песочница", позволяет тестировать новые решения и модели бизнеса без чрезмерных ограничений.

Примеры и практическое применение

Открытый банкинг в Казахстане: В Казахстане внедряется проект «Открытый банкинг», который позволяет клиентам управлять счетами в нескольких банках через одно приложение. Это не просто удобство, а настоящее новшество, которое облегчает жизнь многим клиентам и создает новый уровень взаимодействия с деньгами. Для пользователей это возможность комплексного анализа финансов и оптимизации расходов.

Мобильные банковские приложения: Бренды банка идут на плен, создавая мощные мобильные приложения, входящие в рамках более широких банковских экосистем. Эти приложения не только предоставляют доступ к основным банковским операциям, но и интегрируются с сервисами по управлению бюджетом, инвестированием и многим другим. Такие решения делают доступ к деньгам и услугам еще более простым и эффективным.

Будущее банковских экосистем

Будущие банковские экосистемы будут динамично развиваться. Технологические изменения обещают дальнейшую интеграцию новых финансовых и нефинансовых услуг: страхование, инвестиции, повседневные услуги, такие как доставка еды. Экосистемы могут расширяться благодаря включению нового функционала, предоставляя клиентам возможности, которые сейчас трудно представить, но которые в будущем станут частью обыденной жизни.

Подпишитесь на наш Telegram-канал

Тренды банковских экосистем

С учетом текущих изменений в финансовом секторе, возникновение новых трендов — это не просто вопрос удобства, а необходимость. Например, одним из ярких направлений является финансовая инклюзия. Все большее количество людей получает доступ к финансовым услугам благодаря мобильным технологиям. Это особенно актуально для жителей отдаленных районов, где нет традиционных банков. Теперь даже без стационарного офиса они могут управлять своими деньгами, получать кредиты и совершать покупки.

Автоматизация и искусственный интеллект

Автоматизация процессов и внедрение искусственного интеллекта в банковские экосистемы стали важными шагами на пути к улучшению качеств обслуживания. Боты и системы с AI способны обрабатывать запросы клиентов в реальном времени, анализировать потребности и предлагать персонализированные решения. Например, алгоритмы могут рекомендовать наиболее подходящие банковские продукты в зависимости от предыдущих операций и финансового поведения клиента.

Устойчивое развитие и прозрачность

Устойчивое развитие также находит отражение в новых банковских экосистемах. Все большее внимание уделяется экологически чистым финансам и поддержке «зеленых» проектов. Банки начинают использовать прозрачные практики, позволяя клиентам следить за тем, как их деньги влияют на окружающую среду и общество.

Развитие технологий блокчейн

С каждым годом технологии блокчейн становятся все более актуальными в сфере банковских экосистем. Они обеспечивают высокий уровень безопасности и прозрачности транзакций. С помощью этой технологии банки могут предложить клиентам решения, такие как умные контракты, которые автоматизируют выполнение условий сделок, сокращая время и риски. Это даст возможность более эффективно управлять активами и делать финансовые сделки.

Композиция услуг и адаптация к клиентам

Банковские экосистемы создают платформы, где сосредоточены не только банковские, но и дополнительные услуги — от страхования до инвестиционных предложений. Например, клиент может не просто открыть депозит, а одновременно воспользоваться сервисами финансового планирования и получения советов по инвестированию. Это создает богатый пользовательский опыт и способствует более активному взаимодействию с банком.

Конкуренция и сотрудничество на рынке

С приближением банковских экосистем наблюдается смещение границ между традиционными банками и финтех-компаниями. Конкуренция усиливается, но вместе с тем появляется все больше возможностей для сотрудничества. Финансовые институты начинают объединять свои усилия с технологическими стартапами, создавая совместные продукты, способные удовлетворить все потребности клиентов в одном приложении. Это позволяет не только экономить время, но и предлагать более выгодные условия.

Глобализация и новые рынки

Не стоит забывать об глобализации банковских услуг. Клиенты из разных стран стремятся получить доступ к уникальным финансовым предложениям. Таким образом, развитие банковских экосистем открывает новые рынки и возможности для бизнеса. Теперь пользователь из любой точки мира может воспользоваться услугами, которые ранее были доступны только через локальные банки.

Заключение

Банковские экосистемы представляют собой неизменный тренд, который трансформирует финансовый сектор. Удобство, доступность, интеграция новых технологий и внимание к клиентам становятся основными принципами успеха. Регулирование и инновации, в свою очередь, будут определять будущее этих экосистем, что создаст еще большее количество возможностей для пользователей.

В итоге, развитие банковских экосистем предоставляет уникальную возможность для клиентов: управлять своими финансами, находить лучшие решения и получать сервисы, ранее казавшиеся недоступными. Это не просто будущее — это наше настоящее, и с ним следует активно взаимодействовать, чтобы не упустить что-то важное.

Хотите больше узнать, как сохранять и преумножать деньги? Подпишитесь на наш Telegram-канал: https://t.me/cashvers

Подпишитесь на наш Telegram-канал